7 Belangrijke wijzigingen in vastgoed belastingen per 1-1-2013

In dit artikel geef ik een kort overzicht van enkele wijzigingen per 1 januari 2013 in de vastgoed belastingen. Daarbij gaat het om zakelijk vastgoed en/of de eigen woning.

In dit artikel geef ik een kort overzicht van enkele wijzigingen per 1 januari 2013 in de vastgoed belastingen. Daarbij gaat het om zakelijk vastgoed en/of de eigen woning.

Onder andere in het Belastingplan 2013 zijn enkele wijzigingen opgenomen die van invloed zijn op (zakelijk) vastgoed in het algemeen of de eigen woning in het bijzonder. Hieronder volgt een kort overzicht van de wijzigingen in de vastgoed belastingen met ingang van 1 januari 2013.

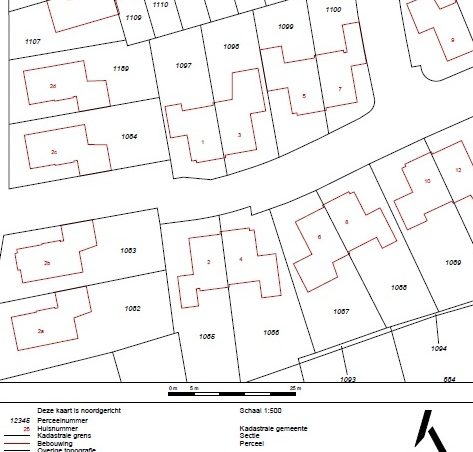

- Doorverkoop van vastgoed binnen korte tijd (artikel 13 WBR en artikel 3 UBBR)

De termijn wordt voor alle onroerende zaken verruimd naar 36 maanden als de vorige verkrijging plaatsvond in de periode 1 september 2012 – 31 december 2014. - Lager tarief overdrachtsbelasting voor woningen (artikel 14 lid 2 WBR)

Het verlaagde overdrachtsbelasting tarief van 2% voor woningen geldt per 1 januari 2013 ook voor ‘aanhorigheden‘ die op een later tijdstip worden verkregen.

- Nieuwe regels aftrekbaarheid rente hypotheek (artikel 3.119c Wet IB 2001)

Voor een eigenwoningschuld die ontstaat na 31 december 2012 geldt dat de rente alleen aftrekbaar is als de schuld in maximaal 30 jaar ten minste volgens een annuïtair schema volledig wordt afgelost.

Volgens het overgangsrecht geldt deze aflossingseis niet als in 2013 een eigenwoningschuld ontstaat die verband houdt met een op 31 december 2012 bestaande onherroepelijke schriftelijke koopovereenkomst. Overigens heeft de Eerste Kamer een motie aangenomen (EK 33405, nr F) waarin de regering onder meer wordt opgedragen om te onderzoeken of het mogelijk is dat de eis tot volledige annuïtaire aflossing wordt beperkt tot 50% van de eigenwoningschuld. - Schenking aan kinderen (al dan niet bij aankoop woning) (artikel 33 onderdelen 5 en 6 SW)

Op 1 januari 2013 gaat de maximale leeftijd voor de eenmalig verhoogde schenkingsvrijstelling voor kinderen omhoog van 35 jaar naar 40 jaar. Deze eenmalige vrijstelling wordt vaak gebruikt door ouders om hun kind te helpen bij de aankoop van een woning. Deze vrijstelling bedraagt momenteel € 51.407,- (2013). - Verkoop woning met restschuld (artikel 3.120a Wet IB 2001)

Als een eigen woning in de zin van artikel 3.111 Wet IB 2001 is vervreemd in de periode van 29 oktober 2012 tot en met 31 december 2017 en de verkoopopbrengst onvoldoende is om een bestaande eigenwoningschuld volledig af te lossen, blijft de rente over deze restantschuld ten hoogste 10 jaar aftrekbaar in box 1. - Projectontwikkelaarsresolutie (artikel 3a UBBR)

Er wordt wettelijk geregeld dat de termijn van 6 maanden in de projectontwikkelaarsresolutie in verband met artikel 15.1.a WBR (vrijstelling overdrachtsbelasting bij een btw-levering van (nieuw) vastgoed) wordt verruimd naar 24 maanden als de eerste ingebruikneming dan wel de datum van een eerdere verhuur ligt in de periode 1 november 2012 – 31 december 2014. De termijn van 24 maanden geldt tevens voor de gevallen waarbij de onroerende zaak niet eerder dan 6 maanden vóór 1 november 2012 voor het eerst in gebruik is genomen of is verhuurd. - Waardebepaling verhuurde/verpachte woningen (artikel 10a UBSW en artikel 17a UBIB 2001)

De leegwaarderatio’s die gelden ter vaststelling van de waarde van verhuurde of verpachte woningen worden naar beneden bijgesteld.

Wetsteksten

De hierboven opgenomen wijzigingen in de vastgoed belastingen zijn opgenomen in de volgende regelingen:

- Belastingplan 2013;

- Overige fiscale maatregelen 2013;

- Herziening fiscale behandeling eigen woning;

- zie ook: Stb. 2012, 694 en Ministerie van Financiën 21 december 2012, nr DB 2012-475M (Stcrt 2012, nr 26349).

Ontdek meer van HW's Blog | Heetebrij.Net

Abonneer je om de nieuwste berichten naar je e-mail te laten verzenden.